中小企業の資金調達では返済の可能性を高める為に保証協会を付けたり担保を求められたりすることがあります。またそれに加えて求められるものが、経営者保証。

万が一会社が融資の返済をすることができなくなった時に金融機関はそのままだと直ちに貸倒になってしまいますが、経営者保証が付いていれば経営者に返済を求めることができます。少しでも資金回収の可能性を高める為に付されるのが経営者保証です。

融資の契約書である金銭消費貸借契約書には当然の様に申込人欄の下に保証人欄があります。ここに名前を書くと保証人となります。もし複数代表の会社で2名以上の代表者がいる場合は基本的には全員保証人になる事を求められます。

当たり前の様に経営者保証に入ることになるのですが、この経営者保証が実は結構曲者です。なぜなら、廃業時には社長が引き続き返済を続けていかなければならないので社長がリスタートを切れなかったり、事業承継時には事業承継する新代表者が既存の借入に対する保証人に追加されなくてはならないので上手く承継ができないといったケースがあります。これらの不都合を回避するために経営者保証を外したいというニーズが出てきたわけです。

経営者保証を外すには?

経営者保証のガイドラインというものをご存じでしょうか?これは全国銀行協会と日本商工会議所が平成26年から運用されており、金融機関共通の自主的なガイドラインとなっています。このガイドラインの要件を満たした場合に経営者保証を外せる可能性が出てきます。その要件は下記の通りです。

- 資産の所有やお金のやりとりに関して、法人と経営者が明確に区分・分離されている

・適切な範囲を超える法人から経営者への貸付がないこと

・土地建物や車など、事業利用している物を法人所有にしている事。 - 財務基盤が強化されており、法人のみの資産や収益力で返済が可能である

・業績堅調。キャッシュフロー、内部留保も十分

・業績が多少不安定でも業績の下振れリスクを勘案しても内部留保が潤沢で借入金の返済が可能

・内部留保は十分ではないものの、好業績が続いており今後も返済を続けていけるキャッシュフローを確保する可能性が高い - 金融機関に対し、適時適切に財務情報が開示されている

・決算書の提供のみならず、試算表、資金繰り表の定期的な開示

この3要件を一つでも満たせば経営者保証を外せる可能性が出てきます。最後は金融機関の判断によるので、3つとも満たしているからといって必ず外せるわけではありませんが、より外せる可能性は高くなるはずです。

どのくらいの企業で外しているのか

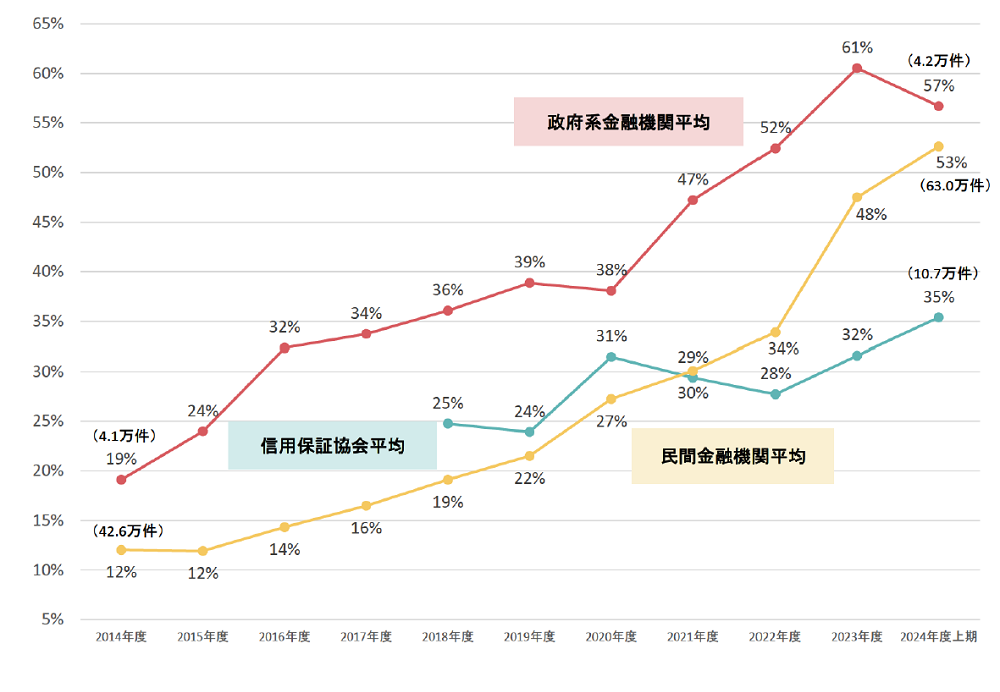

中所企業庁のHPでは2023年度政府系金融機関では60%程度の貸し出しが経営者保証を取っていないようです。次いで民間金融機関では48%、信用保証協会では32%となっています。この数字を見て思ったのは以前より格段に経営者保証を外す方向に進んでいるんだなという印象です。上にも書きましたが、以前は経営者保証を付けることが当たりまえのような状況でしたが、約半数の貸し出しに対して経営者保証を付けない状況というのはこれから借入する方々からすると非常に気持ちも楽なのではないでしょうか。

経営者保証に依存しない新規融資の割合

まとめ

このように以前に比べて経営者保証を外すこと容易になってきていると思われます。経営者保証のガイドラインの運用が始まっても民間金融機関ではあまり経営者保証を外そうという雰囲気はありませんでしたが、2022年までの経営者保証の依存度を見た上で金融庁は「経営者保証改革プログラム」なるものを策定したことが影響しているのかもしれません。これによって、経営者保証の説明責任を厳しくしたり、経営者保証のガイドラインの適用をより促進する内容に変更されました。

このような動きがある為に今後はもっと経営者保証を外しやすい環境になっていくかもしれません。しかしながら経営者保証を外すかどうかは金融機関の判断次第です。できるだけ、ガイドラインの要件を満たすように今から準備しておくことが必要だと思います。

コメントを残す